2024年

3月

21日

木

バークレーの新着物件のプリビューです。 買い物、交通機関、フリーウェイのアクセスのいいアーバンライフをエンジョイできる地域です。3bed/1bath

2cars garage Year Built 1922 地下室は作業スペースとしても十分なスペースです お問い合わせは高橋まで

続きを読む

2024年

1月

10日

水

前回好評でした永久帰国・米国永住シリーズでまず準備しておくべき事の一つとしてLIVING TRUSTの作成とその重要性をお話ししました。今回はその一環としていかにお金を増やし老後に備えるか、ということでannuityについてのお話をいたしますので是非ご参加ください。

続きを読む

2023年

11月

19日

日

近年日本永久帰国をされる方が増加しています。私も仕事柄帰国前に不動産売却の相談とお手伝いをさせていただいております。

売却せずに賃貸として暫くおいておきたいという方、売却してそのお金で余生を過ごそうという方、目的事情は様々です。何が一番いいかという答えはありません。家族構成、婚姻関係、アメリカでのステータス、自宅の売却?投資物件売却?などにより事情が変わり税金も大幅に変わってきます。 それよりも最初にしておくべきことがあり、日本の住まいを探す前にまずこれだけはしておいた方がいいというお話をさせていただきます。ぜひご参加ください。

お申し込みは下記からお願いします。

続きを読む

2023年

8月

24日

木

最近いくつかのYoutubeで現役のリアルターがアメリカ市場の現実を語っているチャンネルで不動産が下火になってきていると言う話で今は買う時期ではないと言う事。リアルター自身も売上の落ち込みがあり、厳しい状況のです。

今年ゼロというリアルターも多い反面、売れているエージェントに集中している傾向があります。とは言え値下げのemailがエージェント同士で送られてきます。様々な要素がありますが、一つはパンデミックの間に不動産が爆上がりしたこと、金利が市場最低だった事、在庫不足だった事などでこの家がこんなに高いのというぐらい上がってしましました。そして去年から金利が上がって、陰りが見えてきてしばらく停滞気味でしたが、いつまでも待ってられないというのでまたバイヤーが動き出して取引がされていましたが、金利は今や8%になり、3%台の時に比べるとローンの支払いが2倍になるので、不動産購入レースから外れすバイヤーも多くなってきています。最近はショートセール・Foreclosure物件もちらほらで出して、オフマーケットで破産物件の件案もemailに入ってきています。 サンフランシスコ・ベイエリア周辺は年収が35万ドル無ければ20%の頭金のローンが承認されないという事態。銀行も昨年の2月に比べて貸出件数が三分の一に落ちて、大型のレイオフが始まり、厳しい状況になっています。シリコンバレーバンクの倒産もあり、ニュースにはなっていませんが、結構小規模銀行は倒産しているという話です。

金利が上がり過ぎて、購入するにも手が届かないというバイヤーのためにまたDown Payment

Assistと言うプログラムができて頭金なしで購入、しかもクロージングコストまで出してくれると言うローンも出てきています。 これじゃあサブプライムと同じじゃないかと思うぐらいちょっと危うい商品です。金利が上がって新築も売れないので2年間は開発業者が1.5−2%の金利を負担すると言うものも出ています。 つまり8%の金利が2年間だけ6%になりお得感を打ち出していますが、2年経ったら2%も上がって払っていける?と言うことで金利はいつ頭打ちになるかわからない状況でこれも危うい購入方法です。

私がアメリカに来た80年代は金利が15%それが10%、8%に下がって安くなったと大騒ぎしていた時代もありました。つまり金利は15%まで上がる可能性も考えられます。

購入VS

賃貸と良く言われますが確かに自宅購入すれば税金控除優遇があり、ローンの金利が毎年の税金の申告で控除できますが、収入により控除額違ってきます。また売却時には1人25万ドル、夫婦で50万ドルまでのキャピタルゲインが自宅として5年間のうち2年使っていれば控除になります。つまり賃貸はお金を捨てるような物とリアルターの多くは言います。確かに家賃と月々のローンの返済金額とさほど変わらなければそれは正しいアドバイスですが、今は違います。家賃とローンを比べるとローンが家賃の1.8倍、メンテナンスなど入れると2倍になっています。例えばこれはWalnut

Creekの家ですが、左上のZillowの写真ですが、この家はWalnut Creekで平均的な家で1993年は27万ドルで購入。今$1.895,000で売り出し中ですが30日経っても売れないので8万ドル値下げして今のん値段になってます。

これで20%の頭金で購入すると月々のコストと支払いが$12829/MOで

もし賃貸で借りるとしたら約$6000の家賃。購入すると2倍以上のコストがかかり、修理などが必要になったりするメンテナンスは別にかかってきます。テナントの場合は$6000払えば家のに不具合が出ても自腹を切る必要がないので家賃のみで暮らせると言うことになり。ローン・コストと家賃の幅が縮まらない限り、ベネフィットは得られません。

従って、投資物件として探す場合は今は時期ではないと言うことになります。フロリダのオーランドでAirBNB目的で投資物件を購入した投資家はディズニー客の冷え込みで思惑が外れ、手放す投資家が増えていると言う話で乱立するAirBnBビジネスもオーランドでは50%オフになっても埋まらないようです。

不動産売買は我慢とタイミング。長期保持ができるだけの経済力、売却時の即決力が問われる今日この頃です。

続きを読む

2023年

8月

16日

水

加州不動産業界が発表した、年収による家の購買能力。

カリフォルニア州全体では2012年は$56,320の収入でどこか購入可能でしたが、2023年では$208,000の収入がないと購入できません。これは270%アップしているという事です。サンフランシスコ・ベイエリアにおいては年収が$326,000ないと何も買えないという事です。

ベイエリアから他州に引っ越す人が増えるのも無理ないですね。

続きを読む

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はサンフランシスコ郡の不動産マーケットの動向についてお話しします。

カリフォルニア不動産協会から5月のサンフランシスコ郡の販売結果が発表されました。

左チャートによりますと、中間販売価格が

約150万ドルで前年比10.4%, 前月比7.1%上昇しました。販売結果は前年比11.5%, 前月比前月比10.5%, 年度比5.8% の上昇しました。在庫扱いの販売物件は約2ヶ月で売れ、前年比(-)25.9%,前月比0.3%の減少になりました。 販売から契約に入る期間の中間日数は20日、前年比(-)5.3%,前月比(-)1.2%に減少しました。

サンフランシスコの人口が増加するのに対して、ハウジングが少ないので在庫不足が反映しています。この影響により、ベイエリアの需要もさらに高まっています。

サンフランシスコとその周辺でで物件をお考えの方はお気軽にお問い合わせくださいませ。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。

カリフォルニア不動産協会からカリフォルニア州全体のハウジングマーケットの4月の動向が発表されました。販売戸数はカリフォルニア州全体で406300戸売れましたが昨年に比べると1.7%マイナスになっています。 地域別に見ても各地域の販売数は下降しています。在庫不足のため、売り上げ価格は上昇しています。アメリカの不動産はリサイクルとも言われていますので既存の物件に限りがありその中で物件を売り回しすることで、市場が動いていますので販売数が少ないから売り上げが落ちているというわけではなく、物件がいくらで売れたか、その地域の価値がいくらあるかで市場が動いています。販売個数が減っても不動産市場は順調な伸びを示しています。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。 カリフォルニア不動産協会からカリフォルニア州全体のハウジングマーケットの動向が発表されました。

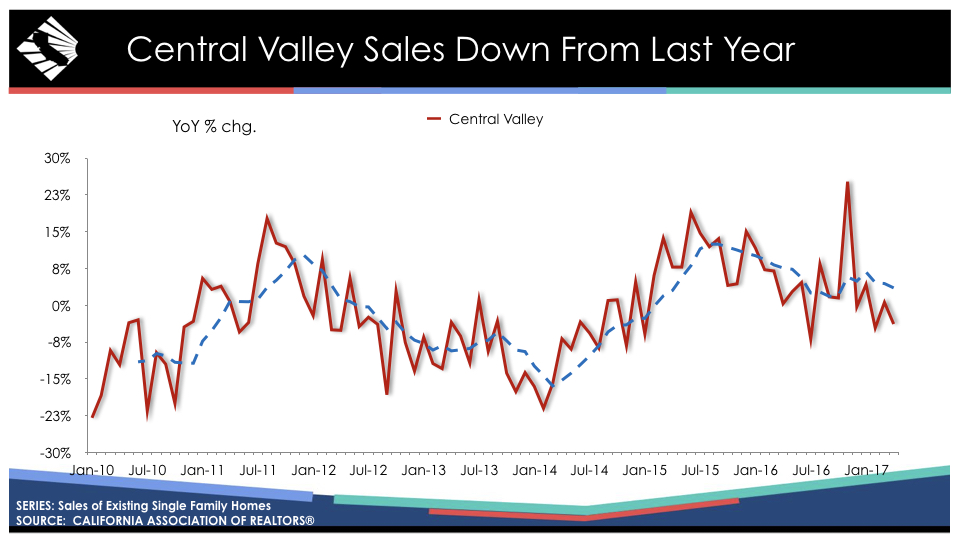

下記の各グラフ図をまとめました。2017年2月からの前年対比で、戸建ての中古物件の販売戸数は

カリフォルニア州全体で400,500戸、4.9%アップしています。これに比べてサンフランシスコとその周辺のベイエリアで前年対比ではマイナス指数になって在庫不足の状況が続いています。南カリフォルニアでもこの在庫不足の状況は同じで、さらにフレスノなどを含めた中央カリフォルニア地区でも在庫不足の状況は変わりません。

価格帯のセールスシェアーは50万ドルから75万ドルが伸びています。これはカリフォルニア州全体で見た中間価格値が $478,790 前年対比で7.6%アップしていることから見ても言える価格帯です。

家の価格は2013年以降緩やかな伸びを示しています。

またスクエアフィートの単価で計算すると$241/SQ.FTで前年対比で3%アップしています。

これはカリフォルニア州全体の数値ですので他州と比べる時の目安になります。実際はその地域、地区によって大きく価格帯が違います。サンフランシスコ地域では2009年から在庫不足が続いています。最後のグラフを見ていただくと、カリフォルニア州の在庫不足の状況がよくわかります。

H2H

GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。賃貸マーケットの家賃の値上がりを受けて、不動産購入の価格も右肩あがりで伸びています。 表のブルーラインは市内のコンドミニアム(マンション)、グリーンラインが戸建ての中間価格を指しています。数字は四半期ごとで表記されています。2017年の第一四半期は戸建ての価格がやや下がっていますが、逆にコンドミニアムが伸びています。サンフランシスコしないと言っても広範囲ですのでプライムロケーションと言われる場所の戸建ては数ミリオンします。利回りを考えると平均の家賃が$3300ですので3%を切りますが、価値が上がりますので、家賃収入より含資産が大きく期待できるのがサンフランシスコとその周辺のベイエリアの不動産の魅力です。価格の上がる理由は、家賃が高いのとまだまだ金利が低いので、ミリオンの物件を購入しても家賃とローンの支払いがそれほど変わらない、住宅ローンで税金面での節税の特典がある、将来の投資としてもリターンが大きいなどの理由で需要が高まっていますが、供給が追いつかないというのがサンフランシスコとその周辺のベイエリアの状況です。

サンフランシスコとその周辺でで物件をお考えの方はお問い合わせくださいませ。

H2H

GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はサンフランシスコの不動産マーケットについてお話しします。サンフランシスコ市内に限らずその周辺のベイエリアの家賃は上がり続けています。全米で一番高い家賃と言われています。2016年の平均家賃が$3,620/月、2017年は少し下りましたがそれでも$3,337/月になっています。このデーターは平均ですので、地域、ベッドルーム数、広さによって上下はしますが、$3300を目安に考えないと市内には住めないということです。 25年で3倍以上の家賃となっています。

この背景にはシリコンバレーのハイテク産業がシリコンバレーではなく市内に拠点を持っている数が増えたこと、IT産業で働く人たちが国内、海外からベイエリアに引っ越して来た、そしてそのIT関連の人たちはナイトライフが充実して、車を必要としない市内に好んで住むようになった、車がなくても会社からの通勤専用バスが用意されている、Uber, Lyft

などの移動システムが手軽に利用できる、など様々な要因があります。 ここ数年の人口の増加はフリーウェイの万年渋滞だけでも感じさせられます。住宅が不足していますので、家賃が大幅に下降するという期待はできませんが、インベストメントとして大家さんになると想定して見たサンフランシスコの物件は将来性が高い物件といえます。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はサンマテオ郡の不動産マーケットの動向についてお話しします。

サンフランシスコからサンフランんシスコ空港方面に南に位置します。この辺りはサンフランシスコ、シリコンバレーへの通勤も便利でな人気の場所です。気温は海岸沿いということもあり、一年中穏やかな気候で涼しいため、冷房のない家が当たり前です。

デイリーシティー、サウスサンフランシスコからメンローパーク市までサンマテオ郡になります。詳しくは左の図をクリックしてください。

サンマテオ郡は立地条件、学校区の評価の高いところも多く、人気のある地域で、不動産は順調に右肩上がりの伸びを示しています。

アラメダ郡、コントラコスタ郡に比べると中間価格が1.5-2倍になっています。家の戸数に限りがあるのと、分譲住宅の開発はスペースが少ないためこれ以上とてるのにはある程度の限界がります。場所によって違いますが築60−70年というのは少なくありません。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアラメダ郡の不動産マーケットの動向についてお話しします。

サンフランシスコからベイブリッジを超える東南に位置する地域でアラメダ、バークレー、オークランド、エメリービル、ヘイワード、フリーモント、リバモアなど海岸沿いから内陸まで続いている郡で、工業地帯と住宅地区が市によって入り混じっている土地柄です。 UC

バークレー校のあるバークレー市は海岸沿いから山手の方まで広がり、アルバニー、オークランド市と隣接しています。 サンフランシスコへの交通の便がよく、気候が穏やかなところです。

不動産は地の利のいいこともあり順調に右肩上がりで伸びています。戸建ての中間価格が80万ドル、契約に至るまでの日数おおよそ20日、最長1.5ヶ月, 売上件数前年度から20%プラスとなっています。人口が増加しているサンフランシスコから東に引っ越してくる人も増加していますのでこれからますます不動産は伸びると予想されています。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はコントラコスタ郡の不動産マーケットの動向についてお話しします。

サンフランシスコ市から北東に位置するコントラコスタ群はバートの電車のアクセスが良くサンフランシスコの通勤圏です。

郊外ということ学校区のいいところも多い上、サンフランシスコ市内よりも安くで戸建てが買えるので移り住む人が多いです。

この地区の不動産の推移を示し他のが左データーです。 過去2年間での不動産の動向です。中間価格が$569,000 一昨年 から22.4%の上昇率、売れ残りの期間 約二ヶ月、売り出しから平均21日で契約。

2017年もこのまま続くと予想されています。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回は不動産を買替えか?現在の家に定住するか?というお話です。

アメリカでそろそろ不動産の買替えを考えるときに、ジェネレーションX、ベビーブーマー、マチュアーズ世代、つまり1975年生まれからそれ以前の世代は、現在の家にできるだけ住んでいようと考えていますが、ミレニアム世代は家を2年から5年家の買い替えを考えています。

左の図では各世代によって住み替えの考え方大きく違うというところが特徴です。

現在住んでいるところに長く住みたいと思う。

ミレニアム世代 19% 1977-2000生

ジェネレーションX 42% 1965-1977生

ベビーブーマー 56% 1946-1964生

マチュアーズ 73% 1943-それ以前生

2年から5年の間に初めての家を購入、又は買替えたいと思う。

ミレニアム世代 30%

ジェネレーションX 17%

ベビーブーマー 10%

マチュアーズ 5%

これからの世代を背負っていくミレニアム世代としては当然の数字ですね。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はカリフォルニア不動産が購入しやすい値段になったというお話です。

2016年と2015年の第三四半期を比べると僅かに買いやすい値段になったと言えます。

左の図が示す通りです。

カリフォルニア州全体で見ますと、買いやすくなった指数: 2015年 29%戸建て、40%コンドミニアム・タウンハウスに比べて2016年は戸建てだけ見ると31%と2%上昇しています。

カリフォルニア州不動産の中間価格は

$515,940 でこの価格の家を購入できるだけの年収は$100,290 です。30年ローンで3.76%の利息での支払いは固定資産税・火災保険を含めて$2510/月になります。

地域的に不動産が買いやすい所は南キングス郡 57%、カーン郡 56%、サンバナーディーノ郡55%で 価格が高くて不動産が買いにくい地域はサンフランシスコ郡 14%、サンマテオ郡 15%, マーティン郡 19%となって北カリフォルニアの不動産が安定しているという数字です。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はリノベーションのお話です。

夢のマイホームを手に入れたということは、つまり大なり小なりの修理、リモデル、リノベーションの始まりだと言えます。中古物件ですので古い家になると築100年というのも珍しいことではありません。

築20年では新しい部類に入ります。

修理、リモデル、リノベーションはホームオーナにとって大きな出費と課題になってきます。

右の図のようにカリフォルニア州でリモデルする費用の平均は$263,384(約3000万円)、93%のホームオーナはDIYでなくプロに任せています。

リノベーションをするオームオーナーの平均年収は$155,000 (約1780万円)でリノベーション後の家の価値の平均は $725,000(約8340万円)です。

カリフォルニア州全体ですのでサンフランシスコ、シリコンバレーなどのベイエリアではもっと価値が高くなります。

カリフォルニア州は全米50州の中で第3番目にリノベーションをしています。

リノベーションで家の価格が大幅に左右されてきますので、大きな投資の一つです。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカの高齢化のお話です。

ブログに掲載したアメリカの高齢化の記事では、20年もすれば5人に1人が65歳のシニアになるというレポートでした。

しかしシニア向けに機能性のある住宅が1%しかないというのが現状です。

サンフランシスコ市内の新築コンドミニアムにおいてはこれらの最低条件をを満たすことが定められています。

American Disability ACT Right(身体障害者の権利)というのは守られていて、公共ではエレベーターの点字表記、歩行者道、新築のドア、バスルームの広さなど身体障害者向けにフォーカスされていますが、高齢者に対しては焦点が当てられていません。また高齢者所帯の人たちも、不便を感じて使い勝手のいいように自宅を改装することは少ないです。

これには理由があり、高齢者向けに利便性を考えて改装しても、転売時に元が取れない、買い手がつきにくいという点です。バスタブの手すり、高齢者向けのバスタブ、玄関の手すりなど、機能的ではあっても、デザイン性に欠けるためです。

高齢化社会の先輩である日本の技術を米国に紹介するビジネスチャンスかもしれません。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回は昨年12月のマーケットの結果と傾向のお話です。

2016年12月のカリフォルニア州の不動産販売は州全体で中間価格が約51万ドルで昨年より3.9%上昇、売上戸数は416250戸で昨年より1.7%上昇しました。また地域別に見てみると、サンフランシスコおよび米エリアでは中間価格が約76万ドル、昨年より6.3%上昇したのに比べて売上戸数は12.8%減少。セントラルバレー(サンフランシスコとロスアンゼルスの真ん中あたりにある地域)は中間価格が約29万ドルで売上戸数は0.5%減少。南カリフォルニアは中間価格が約49万ドルで4.1%上昇、売上戸数は0.5%減少担なっていました。全体的な在庫不足のためと言 えます。 今年も特にサンフランシスコとその周辺のベイエリアの在庫不足は続くと予想されています。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回は米国不動産投資と節税のお話です。

米国の不動産投資物件を購入し、その後不動産を売却する場合の利益つまりキャピタルゲインが課税対象になります。例えば50万ドルの米国不動産物件を購入して70万ドルで売却した場合は利益の20万ドルに対して課税されます。これを1031エクスチェンジを使えば課税を繰り越しながら、さらに資産を増やすと言う方法です。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はビジネスオンラインから抜粋した米国不動産投資をして日本で減価償却出来るお話です。

米国で、古い木造アパートを買うのはなぜか

沖 有人

減税傾向の法人税と増税傾向の所得税。この関係から役員報酬の金額を低く抑える経営者が多い。その結果、法人の内部留保は貯まっていき、無借金経営の会 社が増えるが、資金の有効な使い道は少ない。こんな袋小路へのお金の流れを、不動産を使って前提から覆す方法がある。連載第2回は、個人や法人が減価償却

を有効に活用して、資産を形成する方法を解説する。この方法で手取り年収を数倍にすることも可能になるという。

経営者Aさんは「去年は手取り年収が倍増したよ」と言いました。これに対して、経営者Bさんは「所得税率が上がったので手取りが減ったな」とぼやきました。

2人とも役員報酬の金額は据え置いていますが、手取りでは2倍以上の格差がつきました。これは昨年起きた実話です。

Aさんは「来年は役員報酬を2倍に上げて、手取りは以前の4倍にする」と鼻息荒く言います。Bさんは「なんでだよ? 所得税率は上がり、法人税率は下がっているのに」と不満げです。この違いを生み出しているのが、Aさんの減価償却額なのです。

「法人税が下がるから役員報酬は抑える」策の愚

安倍晋三政権は「法人税の実効税率を2016年度に20%台に下げる」ことを決めました。一方、15年に所得税の最高税率は40%から45%に引き上げました。住民税と復興税率を含めると個人所得にかかる税率は累進で56%にも及びます。

こうなると、役員報酬を多くもらうよりも法人に内部留保した方が得のように思います。経常利益がプラスの企業経営者で、役員報酬を3000万円程度に設定する人がたくさんいるのはこのためです。

しかし、所得税率を法人税率並みにできるなら話は変わります。Aさんが取った方法を使えば、法人の経常利益を法人税が低くなる800万円以下にす ると同時に、役員報酬を上げながらそれ以上に手取り年収を増やすことができます。私は自分の報酬を変えられる経営者には「役員報酬を増やしたらどうです か」と提案し続けています。

減価償却がたくさん取れる資産投資は何か?

経営者がよく行っている節税方法は、減価償却を使ったものです。「4年落ちの高級自動車」を買って節税する方法がよく知られています。これは2年 で償却できるからであり、償却期間をいかに短くするかがポイントになります。太陽光発電設備が流行ったのはその年に100%償却ができたからですが、 2016年は使えません。

不動産分野では、22年の耐用年数を過ぎた中古木造アパートを使います。22年を過ぎると、建物部分を4年で償却することができます。建物割合が60%の物件は毎年15%の減価償却を計上できます。

経営者が個人で2億円の物件を買えば、下の図のように、毎年3000万円が減価償却できます。つまり、個人で3000万円の所得を得ていたとしても、所得税と住民税をゼロにできるのです。

こうして、額面年収3000万円(手取り年収1800万円)の方は、税効果に加えて不動産の賃料収入がキャッシュとして入ってきて、手取りが2倍以上になるのです。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカ不動産投資をして永住権を得るというお話です。

不動産投資、ビジネス投資を通して 永住権取得が出来る方法があります。以外に日本の方には知られていません。 EB-5と呼ばれているものです。

永住権取得方法は5種類ありまして EB1-EB5というカテゴリーに分けられます。

EB-1 は特殊能力のある人、優れた研究者、優秀な経歴を持つ人に与えられます。

EB-2 は高学歴の専門家、事業、科学、芸術家などの分野で活躍するプロに与えられます。

EB-3 は特殊技術を持つ専門家、特殊な職業で2年以上経験を持つ人に与えられます。

EB-4 は特殊な能力を持った人、例で言うと、翻訳家などに与えられます。

EB1-4までは特殊技術、能力、スペシャリストに与えられます。

BE-5 は連邦政府指定の地域センターの投資案件事業に50万ドルまたは100万ドル投資して、最低28ヶ月以内に10人の雇用することが義務付けられています。このブログラムで外国人は永住権の取得が短縮され、また地域の経済、雇用活性化に役立ます。 このプロジェクトはEB-5 Regional Centerで管理されています。

EB-5は1990年に議会で成立、1990年の移民法のより海外からの投資でアメリカ経済を促進させる目的で設立。 1993年に移民による投資のパイロットプログラムを創設、USCISがEB-5地域センターを指名できるようになりプログラムの利益が増加。様々な改善改良の後、近年劇的な増加になっています。

EB-5のて得点は投資家とその配偶者、21歳以下の未婚の子供に永住権が与えられます。

ビジネス投資による永住権取得についての詳細と弁護士のご紹介は EMAILでお問合せくださいませ。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカと日本の不動産投資に関する考え方の違いのお話です。

2年前までは日本から不動産投資をする方は、口をそろえて 『利回り』 が大事といわれて、利回りのいいものを探していました。 が、ここにきてと言うかどれくらいの資産をお持ちなのかにもよりますが、利回りなどどうでもいい、減価償却が取れてキャピタルゲイン狙いの人も増え出してきました。 日本の相続税改正法の影響で資産の分散を考えている方が増加。透明性のあるアメリカの不動産取引売買に興味を示されている方が増加しています。 アジアは近いけれど行きはヨイヨイ帰りはコワイではないですが、投資して売却しても自分のお金を持ちだすには制限がある国もあるので、その点アメリカは安心です。

後は少子化で日本の経済の先行きがわからないということで外資、つまりドルでアメリカにお金を持っていたいという方もいらっしゃいます。 これから暫く日本の不動産を買うのは控えてアメリカの不動産を持って資産を増やしたいという方です。 そしてどなたも他人のお金で資産を増やす、つまりローンを組んで米国不動産を購入したいという点では一致しています。

何を基準に投資をするかによりますが、もし一億の予算があれば40%の頭金で外国人向けローンは組めますので、初期投資として、30万ドルから50万ドルの物件を2つぐらい買っておくということをお勧めしています。

一軒購入してテナントが入らない時期が長ければ家賃収入がゼロですが、一軒だけ借り手を捜すのに時間がかかってももう一軒は借り手がついている可能性もあるので、リスクの分散にもなりますので、この方法をお勧めしています。後は初期投資としてはコンドミニアム(日本で言うマンション)をお勧めします。 共済費がもったいないという方もいらっしゃいますが、 総合的に見て初期投資はマンションの方が修理箇所が最低限に抑えられるのと、外回りのメンテナンスはHOAの管轄ですので、気楽ですね。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカ不動産の価値の歴史のお話です。

一月が終わり節分も終わり、これから春に向けて米国不動産は活発になってきます。以前 アメリカ不動産の薦めのところで 不動産価値についてふれましたが、 The New York Times

からアメリカ不動産価値の歴史と題して面白いグラフが過去に掲載されていtのを見つけてきました。 2006年のデーターですが、1890年からデーターが残っているというところがすごいですね。

イエール大学の経済学者、ロバート・シラー氏が1890年まで遡って不動産価値のインデックスを作成したものです。新築を除く中古物件をベースに投資としてみた場合の不動産価格で、116年間に亘り継続的に今日まで見た指数です。

1980年を100と基準にしたチャート表です。 平均的な家が1890年にインフレなど今日のドルの価値に調整して$100,000で売買されていたとすれば、それと同じ価値を持つ家は1920年に$66,000に下がり、2006年には$199,000で取引がされることになります。

価格が下がった原因は戦争と世界大恐慌で、戦後は戦争から帰ってきた人たちによる住宅ブームで急速に伸びその後緩やかな上がり下がりを見せながら、2000年に入りサブプライムで急速に伸び、2006年まで上がりつづけ、バブルの崩壊で下落しましたが、また回復に向かっているというのがアメリカ不動産の歴史です。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカ不動産-今年の動向のお話です。

成人式も終わり、お正月気分はすっかり抜けて仕事モードですね。

さて今年のカリフォルニアの不動産の動向はどうなるのでしょうか?

カリフォルニア不動産協会の発表では、今年も順調な伸びが期待できます。

セールスボリュームにおいては在庫不足の:2013年マイナス5.8%、2014年マイナス8.2%、となっており

2015年は前年度から5.8%プラスになると予想されています。

価格においては供給が増えたにもかかわらず、順調な上昇が期待できます、

この背景には全体でみると

住宅ローンの金利が低く、金融が少し緩和されてきた。

価格が緩やかに上昇しているため購入しやすくなっている。

差し押さえ、滞納率が減少し全体の10%を切ってきた。

全般的に持ち家率が安定してきた。

カリフォルニアは海外からの需要の高さ維持されている。

住宅用、その他の建築中物件が増加

経済が上昇し続けている。

失業率は5.9%にまで低下している。

今年の9月までに248000人分の仕事が増加

土木工事においては昨年12ヶ月で230,000人就業

などがあげられています。

その反面、ある地域では

購入許容価格を超えている。

18歳ー34歳の持ち家率が低下している、

世帯を持って独立するのに時間がかかる

賃貸する世帯の増加

新世代の大人の晩婚化

団塊世代の定年退職の先延ばし

住宅在庫は増加したといえまだ通常レベルに達してない。

そしてファーストタイムバイヤーの住宅購入の状況は厳しいと言えます。

競争率が高い。

購入できるものが少ない

十分な頭金がない

購入手続きの情報が少ない

ローン審査が通るかどうかと言う心理的な不安

仕事の見通しがつかない

仕事があって賃金が低い

つまり、地域により事情が違い、収入格差が広がっていると言えます。

では、サンフランシスコおよびベイエリアではいいますと、

家賃の上昇と住宅購入率は人口の増加と就業率が高いため順調に伸びています。

サンフランシスコにおいては昨年の2013年の12月と14年の12月を比べて価格が14%上昇しています。

カリフォルニア、サンフランシスコとベイエリアの不動産は今年も健在です。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はアメリカf不動産と節税対策のお話です。

海外不動産投資でも日本の税法が利用できますので、不動産所得の申告時に賃貸収入から修理費、管理費、住宅ローンの建物分の金利、原価償却費などが経費が日本の税法で差し引けます。

海外不動産所得申告のチップ

日本の居住者の所有する不動産は、海外、国内の区別なし。

不動産所得が計算上赤字の場合、他の所得から差し引くことできる。

ローンの建物分の金利、管理費、修理費、渡航費などが経費となる、。

建物と設備の原価償却が経費として算出。

100パーセント借り入れて購入した場合でも、100%減価償却できる。

土地の占める割合が少ない場合は償却対象が大きくなる。

詳細は税理士さんにご相談くださいませ、

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回は円安傾向と為替のお話です。

いつの間にか1ドルが116-7円で動いています。 今年の7月では102-3円だったのに。。。 円安傾向がじわじわ。ある経済筋の人に言わせると1ドル=150円になるのはそんなに遠い話ではないとか。

つまり、サンフランシスコ、ニューヨークなど物件価格の高いところは利回りが低いですが、円安になれば米国の利回りは低くてもドルから円に換金するときに大きく違うので利回りが増えていることになります。

4年前に1ミリオンで購入されたお客様。このときは実質換金額が1ドル=76円

つまり7600万円で購入。

賃貸料が一月4000ドル。 表面利回り 4.8% あまり高くない。

実際の利回りは初年度は3%位

現在の物件価値が大体 $1.5ミリオン

$1=$115円で計算すると 1億3千250万円

家賃は $4000 購入当初の30万4千円から現在46万円 に上昇

円建てにすると家賃収入だけで150%アップ

物件価値は円建てにすると 購入時 7600万円

現在115円計算で $1.5ミリオンの価値で

1億7千250万円 9650万円の利益

227%アップ

したことになります。わずか3,4年のことです。

2,3年で家賃が同じ場合はドル建ての物件の価値が上がっても、売却しない限り

利益は同じですが、為替にすると大きくな差があります。

アメリカの不動産は価値をもたらし、円安もじりじりと始まったばかりです。

円高の魅力は投資物件が日本円にすると安く買える、円安の魅力は投資した物件に付加価値が付く、ということです。どちらもタイミングが大事ですね。

海外投資の場合は利回りに気を取られるのではなく全体のその国の安定性、不動産取引の透明度と信用度、そして為替に目を向けてください。

H2H GBLでは米国不動産、カリフォルニア州、サンフランシスコ不動産とアメリカの情報をお届けしています。今回はサンフランシスコとベイエリアの家賃のお話です。

2013年第四四半期の平均家賃のレポートです。

1LDKでサンフランシスコは2936ドル、2LDKで4214ドル 一昨年より10.7%上昇しています。

Average asking rents, fourth quarter 2013, for apartments in complexes with at least 50 units

1 bed/1 bath

2 bed/2 bath

1-year change*

San Francisco

$2,936

$4,214

10.7%

Mountain View

2,167

2,981

12.8

San Mateo

2,150

2,921

10.2

Oakland

1,855

2,824

8.8

*Year-over-year change in rents for all apartment types, from studios to 3-bedrooms

サンフランシスコと周辺のベイエリアの中間価格マップ。

2014年3月1日から8月11日まで、パラゴン不動産が調査したものです。

2LDK以上の住宅を対象に調査しました。

まだまだ伸びるベイエリアの不動産。 賃貸料もこれに伴い上昇中。

海外不動産投資でアジア諸国に目が向けられていましたが、いろいろアジア諸国の投資セミナーに参加して、改めて米国が安心できる投資先だと言うことを認識しました。

政治が安定、経済の回復が早く、不動産売買取引においての信用性が高い米国。 特に不動産購入後、売却しても外貨持ち出しが出来るという公平さ。 某諸国では売却後外貨として持ち出せないという事実もあります。 中古販売が主流の米国マーケットでは築50年、100年もあり、賃貸物件として利益を生み出口としての売却収益が見込めます。 日本の所得税が活用できます。

日本の耐用年数と減価償却が日本の所得税として適応可能です。

コンクリート 47年

レンガ、石、ブロック 造 38年

木造 22年

木骨モルタル 20年

これを見るとアメリカの不動産、特にベイエリアではどこを選んでも中古であれば、苦労することなく見つけられます。

減価償却を経費に充てるということは資産が古くなれば価値が下がると言うことですので、償却期間に節税し、その後は税務においては無価値と見なされます。 実際には価値が上がっていきますので有利な結果となります。

これは過去のデーターが示しています。 アメリカ不動産投資の薦めのコラムを読んでいただければ納得されると思います。

税金に関してはエキスパートではありませんので、詳細は税理士さんにご相談くださいませ。

高橋 初未

米国の不動産価格が回復してきました。特にカリフォルニア州のベイエリアは順調に上がってきています。

チャート表は過去から未来の予想図を決めしたものです。

不動産の経済サイクルは8年後とに上がり下がりしています。

アメリカ経済恐慌は40年ごとに起こっていると言うデーターと比例しています。

1982年のオイルショックから経済回復をして1990年にピークを迎えています。

その後エアロスペースのリセッションで差し押さえ物件が増え、下落しますが95-98年の3年間で不良物件が底を突いて、上向きになりその後ドットコムブームで、株の下落で不動産購入が盛んになり2006年のピークまで200%上りました。

2008年のリーマンショックなどのサブプライム問題で不動産は下落しましたが、2012-16年の間に不良物件が底をつき ソーシャルネットワーク産業の影響で不動産価格が回復、2027年には700%上昇する予想されています。

2016年にならなくて2013年から特にサンフランシスコを中心としたベイエリアでは、価格が2006年ピーク以上に回復している地域もあります。

価格はアップダウンしながら価値が上昇していくのがアメリカの不動産の魅力です。

特にベイエリアはアジアへのゲートウェイで、海外から投資も活発で、BUYERの32%が海外投資を含めた現金購入で取引されています。

不動産投資が安心という背景には移民と子供の出産数が死亡数を上回っており、

8秒毎 1人出産

12秒毎 1人死亡

44秒毎 1人移民増加

16秒毎 1人増える計算になる

ため経済が活発になり、それだけ住宅の需要もあるということです。

アメリカ 西海岸不動産投資のお問合せは 高橋まで

日経ビジネスONLINEより

日経ビジネスONLINEより